Dziennik Rynkowy: Rynki podjęły próbę zakończenia korekt, uspokojenie nastrojów możliwe.

- Rynek stopy procentowej - Krajowe SPW były zdecydowanie mocniejsze od obligacji z rynków bazowych.

- Rynek walutowy - Złoty odporny na niesprzyjające otoczenie, dalsze jego umacnianie możliwe.

Rynek walutowy i stopy procentowej

W minionym tygodniu złoty był stabilny, a zmiany głównych par z PLN odbywały się w rytm zmian kursu EUR/USD. W skali tygodnia kurs EUR/PLN wzrósł nieco do okolic 4,35, a USD/PLN zwyżkował o ok. 1% do okolic 3,98. Na rynkach bazowych FX umocnił się dolar, a kurs EUR/USD zniżkował o ok. 0,9% w pobliże 1,0940.

Stabilne zachowanie złotego to generalnie pozytywny sygnał ze strony krajowej waluty, gdyż globalne otocznie inwestycyjne było przez większość tygodnia dla ryzykownych aktywów (do których zaliczają się waluty EM) niesprzyjające. 2024 rok od spadków rozpoczęły indeksy giełdowe, w górę szły rentowności obligacji skarbowych, a dolar amerykański się umacniał. Przyczyną pogorszenia nastrojów było chłodzenie rozpalonych do czerwoności na przełomie roku rynkowych oczekiwań na szybkie i mocne obniżki stóp procentowych przez główne banki centralne. Cała seria publikowanych w ostatnich dniach danych makro z Europy oraz USA nie wspierała takich scenariuszy, co było główną przyczyną przesunięć notowań ww. aktywów. Warto jednak naszym zdaniem zwrócić uwagę na piątkową negatywną reakcję dolara i pozytywną indeksów giełdowych po publikacji mocniejszych od oczekiwań ekonomistów miesięcznych danych z amerykańskiego rynku pracy, co może sugerować, że przynajmniej krótkoterminowo potencjał do dalszego osłabienia sentymentu rynkowego wyczerpał się.

Uwzględniając powyższe uważamy, że są szanse na pozytywne rozpoczęcie drugiego tygodnia stycznia na globalnych rynkach finansowych, co tworzyłoby sprzyjające otoczenie dla PLN. W przypadku realizacji ww. scenariusza kursy EUR/PLN i USD/PLN mogłyby w perspektywie kilku sesji kierować się odpowiednio w kierunku 4,32 oraz 3,92, gdzie widzimy najbliższe krótkoterminowe, techniczne wsparcia.

Pierwszy tydzień 2024 roku na bazowych rynkach FI przyniósł kontynuację wzrostów rentowności (11-18 pb.), które rozpoczęła się jeszcze pod koniec grudnia ’23. W Polsce, w skali tygodnia dochodowości obligacji skarbowych spadły na krótkim i środkowym odcinku krzywej (-11/-3 pb.), a jej długi koniec poszedł w górę o 5 pb. Kontynuacja wzrostów rentowności na rynkach bazowych, to efekt korygowania mocno napiętych wycen rynkowych możliwych obniżek stóp Fed i EBC w 2024 roku, które na początku bieżącego tygodnia zakładały cięcie kosztu pieniądza o 150-160 pb. w skali br. Do utrzymania tak wymagających wycen potrzebne były sygnały np. ze strony danych makro, które uprawdopodabniałyby taki scenariusz w sposób istotny. Takie sygnały jednak w bieżącym tygodniu nie zostały dostarczone, a co więcej w większości publikowane dane makro wskazywały, że koniunktura gospodarcza w Europie nieco się poprawia, inflacja na Starym Kontynencie w grudniu wzrosła, w USA natomiast gospodarka i rynek pracy pozostają mocne. Krajowe SPW na tle rynków bazowych zachowały się bardzo dobrze, rynek wspierał zgodny z naszymi oczekiwaniami silny popyt na polskie obligacje (patrz aukcja MF z piątku + uplasowanie przez MF papierów za 3,75 mld euro) oraz spadająca mocniej od rynkowych oczekiwań inflacja konsumencka (6,1% r/r vs. oczekiwane 6,4% r/r).

O koniunkturze na rynkach FI w obecnym tygodniu ponownie decydować będą napływające dane, wśród których na rynkach bazowych najważniejszy będzie odczyt grudniowej inflacji CPI z USA (czwartek). W kraju odbędzie się posiedzenie RPP jednak rynek nie spodziewa się zmiany poziomu stóp procentowych. Uwzględniając skalę przesunięć rentowności na rynkach bazowych z ostatnich kilkunastu sesji oczekujemy w najbliższych dniach uspokojenia nastrojów i podjęcia przez rynki FI prób kontynuacji trendu spadkowego rentowności, co byłoby pozytywne również dla krajowych SPW.

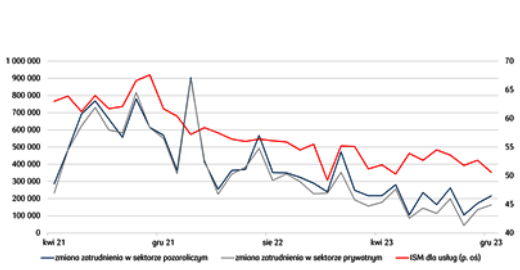

Wykres dnia: Piątkowe, mieszane odczyty istotnych danych makro z USA mogły być punktem zwrotnym ostatnich korekt na rynkach FI.

Źródło: Refinitiv

Tomasz Marek

Biuro Strategii Rynkowych

Sporządzenie niniejszej publikacji zostało ukończone 08 stycznia 2024, 07:30.

Informacje i zastrzeżenia

Niniejsza publikacja (Publikacja) powstała w Biurze Strategii Rynkowych (BSR), które jest wydzieloną jednostką PKO BP S.A. (Bank). BSR nie zawiera i nie pośredniczy w zawieraniu transakcji na rynku finansowym. Publikacja ma charakter wyłącznie informacyjny oraz nie stanowi oferty w rozumieniu Kodeksu cywilnego. Informacje zawarte w Publikacji nie mogą być traktowane jako propozycja nabycia jakichkolwiek instrumentów finansowych, rekomendacja inwestycyjna, usługa doradztwa inwestycyjnego, podatkowego lub jako forma świadczenia pomocy prawnej. Bank dołożył wszelkich starań, aby zamieszczone w Publikacji informacje były rzetelne oraz oparte na wiarygodnych źródłach. Publikacja powstała na podstawie niezależnych badań analitycznych prowadzonych w BSR na podstawie ogólnodostępnych źródeł informacji o charakterze ekonomiczno-rynkowym. Ewentualne opinie analityków zawarte w Publikacji zostały sporządzone przez nich w sposób niezależny i mogą ulegać zmianie.

Ewentualna ocena instrumentów finansowych zawarta w Publikacji dokonywana jest przy zastosowaniu kombinacji metod, w szczególności fundamentalnej, porównawczej, rynkowej i technicznej. Analiza fundamentalna zmierza do określenia wartości godziwej danego instrumentu finansowego. Główne zalety: bazuje na obiektywnych czynnikach; główne słabości: istotny lub nawet dominujący wpływ na wartość rynkową, szczególnie w krótkim terminie, mogą wywierać czynniki pozafundamentalne. Metoda porównawcza obejmuje porównanie wycen rynkowych zbliżonych do siebie instrumentów finansowych w celu zidentyfikowania bezwzględnego i względnego przewartościowania lub niedowartościowania. Główne zalety: identyfikacja względnych nieefektywności rynkowych; główne słabości: porównywanie instrumentów finansowych, które nie są tożsame rodzi ryzyko nadmiernego uproszczenia i w konsekwencji wyciągnięcia błędnych wniosków. Metoda rynkowa służy do określania przewidywanych zmian w podaży i popycie na dany instrument finansowy wynikających z różnorodnych przyczyn m.in. na podstawie analizy pozycji portfelowych lub zagregowanej opinii uczestników rynku względem danego instrumentu finansowego; główne słabości: fragmentaryczność i opóźnienie danych będących podstawą analizy. Metoda techniczna jest metodą uzupełniającą, przydatną w szczególności w identyfikowaniu krótkoterminowych trendów. Polega głównie na badaniu wykresów obrazujących historyczne kształtowanie się cen i innych parametrów rynkowych, w celu określenia w jaki sposób ukształtują się one w przyszłości. Główne zalety: względnie krótki czas analizy; główne słabości: zjawiska z przeszłości nie muszą powtórzyć się w przyszłości. W przypadku pytań lub wątpliwości dotyczących wymienionych metodologii zalecany jest kontakt z analitykami BSR.

Akcjonariuszem posiadającym powyżej 5% wyemitowanego kapitału zakładowego jest Skarb Państwa. Bank może być animatorem emitenta, rynku lub dostawcą płynności w odniesieniu do instrumentów finansowych wymienionych w Publikacji jak również posiadać je w swoim portfelu. Bank na mocy zawartych umów pełni funkcję Dealera Rynku Pieniężnego oraz Dealera Skarbowych Papierów Wartościowych.

Bank nie ponosi odpowiedzialności za skutki decyzji podjętych na podstawie informacji zawartych w niniejszej publikacji. Niezależnie od informacji przekazanych przez Bank, przed zawarciem każdej transakcji Klient powinien dokonać całościowej oceny jej ryzyka, potencjalnych korzyści i ewentualnych strat, warunków i skutków prawnych, księgowych i podatkowych transakcji, wpływu czynników rynkowych na wartość inwestycji i wynik transakcji oraz w sposób niezależny ocenić, czy jest w stanie sam lub po konsultacjach ze swoimi doradcami podjąć ryzyko związane z daną transakcją. Instrumenty finansowe oraz transakcje, których są przedmiotem mogą być nieodpowiednie do indywidualnej sytuacji niektórych Klientów. Ostateczna decyzja o zawarciu transakcji, okresu inwestycji i wielkości zaangażowanych środków każdorazowo należy wyłącznie do Klienta.

Powszechna Kasa Oszczędności Bank Polski Spółka Akcyjna, ul. Puławska 15, 02-515 Warszawa, Sąd Rejonowy dla m. st. Warszawy, XIII Wydział Gospodarczy Krajowego Rejestru Sądowego numer KRS 0000026438, NIP 525-000-77-38, REGON 016298263, kapitał zakładowy (kapitał wpłacony) 1 250 000 000 zł.