Puls Nieruchomości: Pierwsze symptomy ożywienia rynku gruntów

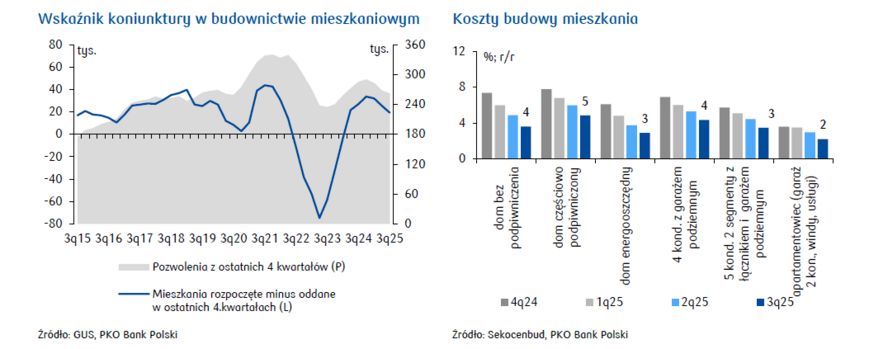

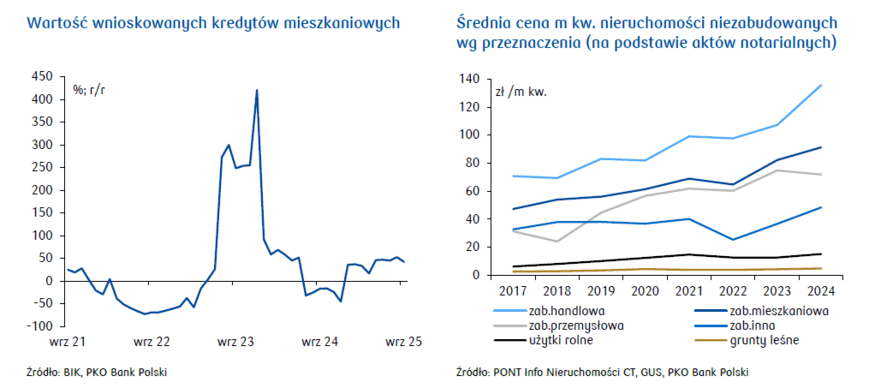

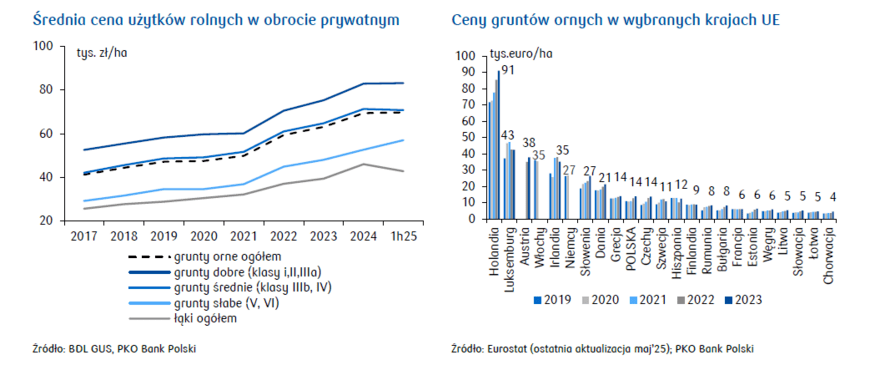

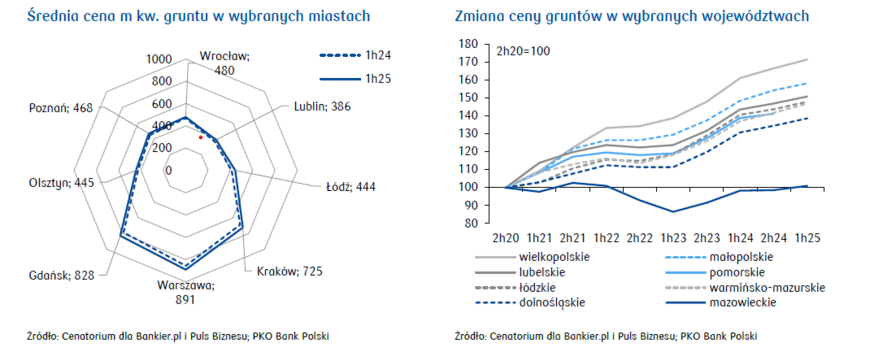

- Spowolnienie na rynku mieszkaniowym w ostatnich kilku kwartałach osłabiło dynamikę cen gruntów pod zabudowę mieszkaniową. W 1h25 wzrost cen gruntu w największych miastach spowolnił do 2,3-7,5% r/r z 7,0-12,6% r/r w 2h24. Osłabła również wzrostowa tendencja cen działek w województwach, w których zlokalizowane są największe aglomeracje (dane Cenatorium).

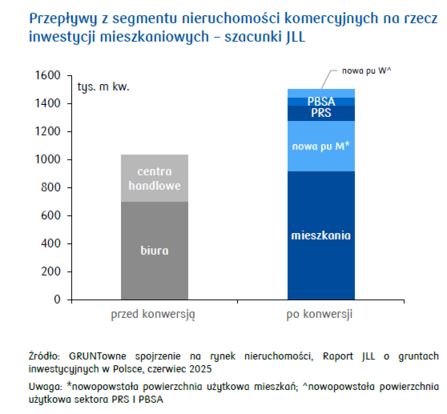

- Niedostateczna podaż gruntów, szczególnie dla potrzeb budownictwa wielorodzinnego, powoduje wzmocnienie trendu zmiany przeznaczenia gruntów - w miejscu starych biur i centrów handlowych zaczynają powstawać budynki mieszkaniowe. Według szacunków JLL na funkcję mieszkaniową w ostatnich 5 latach zmieniono ok. 1,1 mln m kw. dotychczas istniejących powierzchni biurowych i handlowych, na skutek przepływów łącznie powstanie blisko 400 tys. m kw. pow. użyt. więcej niż w pierwotnej zabudowie.

- Po ostatniej nowelizacji Ustawy o planowaniu przestrzennym (weszła w życie 7 maja br.) gminy mają więcej czasu na przygotowanie planu ogólnego, jego uchwalenie powinno nastąpić do 30 czerwca 2026. Według stanu na koniec czerwca br. żadna gmina nie uchwaliła planu ogólnego, 4,9% ogółu gmin opublikowało jego projekt, a prace nad planami rozpoczęło 80,9 % gmin.

- W nadchodzących kwartałach najbardziej prawdopodobne wydaje się wzmocnienie tendencji wzrostowej cen gruntów pod zabudowę mieszkaniową. Perspektywa poprawy na rynku mieszkaniowym po obniżkach stóp procentowych w 2025 (i możliwych kolejnych przy niższej inflacji) oznacza, że presja na ceny gruntów będzie silniejsza, szczególnie w dużych i największych miastach, gdzie koncentrują się niezaspokojone potrzeby mieszkaniowe i jednocześnie jest deficyt terenów budowlanych. Czynnikiem wzrostu cen jest także prawdopodobne ograniczenie podaży działek pod zabudowę mieszkaniową po przyjęciu przez gminy planów ogólnych wg nowych zasad.

Po okresie stagnacji wywołanym podwyższonym poziomem stóp procentowych, rynek gruntów wchodzi w fazę ożywienia i przeobrażeń. Cykl obniżek stóp procentowych będzie te pozytywne trendy wzmacniać. Zmiany, które będą coraz wyraźniejsze wraz z rosnącą aktywnością rynku, to suburbanizacja, przekształcenie przeznaczenia gruntów z funkcji biurowej (malejący popyt na powierzchnię biurową) na mieszkaniową, ale też większy popyt na grunty ze strony OZE oraz dynamicznie rozwijających się nowych klas aktywów nieruchomości komercyjnych (PRS, centra danych, logistyka miejska). Rosnącą rolę w wycenie gruntów będą odgrywały także czynniki ESG, jak dostępność infrastruktury ekologicznej - terenów zielonych, korytarzy przyrodniczych, rozwiązań retencyjnych.

Ceny transakcyjne działek w 1h25 rosły wolniej

Według danych Cenatorium, w 1h25 w grupie największych miast ceny transakcyjne gruntów pod zabudowę były najwyższe w Warszawie, Gdańsku i Krakowie, a najniższe w Lublinie. Ograniczona dostępność terenów budowlanych w największych miastach powoduje, że ceny gruntu w tych miastach są kilkukrotnie wyższe w porównaniu z lokalizacjami w obszarze poza miastem (powiaty graniczące z centrami aglomeracji). W 1h25 ceny działek pod zabudowę w największych miastach wzrosły r/r w granicach 2,3-7,5%, wzrost był wolniejszy niż w 2h24 (wówczas w granicach 7,0-12,6% r/r). W 1h25 najsilniej rosły ceny działek w Łodzi (7,5% r/r), najsłabiej we Wrocławiu (2,3% r/r).

W przypadku analizowanych województw w 1h25 tendencja wzrostowa cen transakcyjnych gruntów spowolniła – ceny w 8 analizowanych województwach rosły w przedziale 2,7-7,1% r/r (vs 7,7-12,5% r/r w 2h24). Ten trend wystąpił też w województwie mazowieckim, w którym wcześniej notowano niewielkie spadki, obecnie trendy w tym regionie są takie same, jak w pozostałych województwach.

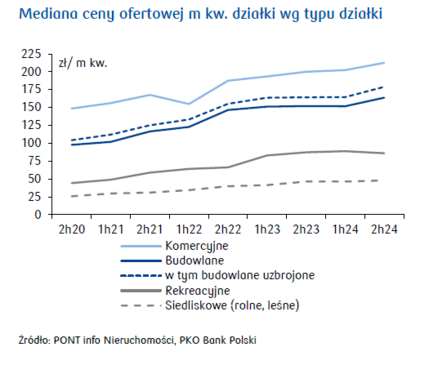

Ceny ofertowe działek komercyjnych i budowlanych pozostają w trendzie wzrostowym

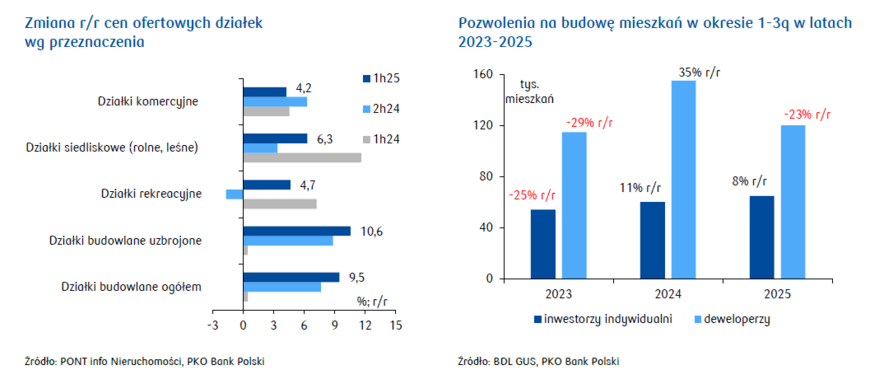

Ceny ofertowe działek są zróżnicowane zależnie od przeznaczenia działek. Najdroższe są działki komercyjne - mediana ich ceny kształtowała się w 1h25 na poziomie ok. 211 zł za m kw. i wzrosła o 4,2% r/r. Mediana ceny ofertowej m kw. działki budowlanej w 1h25 wynosiła 166 zł za m kw., a uzbrojonej – 182 zł. W obu przypadkach ceny ofertowe wzrosły odpowiednio o 9-10% r/r. Liczba pozwoleń na budowę w 1-3q25 jest mniejsza o 13% niż w analogicznym okresie w 2024, co oznacza mniejszą presję na wzrost cen ofertowych gruntów.

Na spadek ogółem składają się spadek liczby pozwoleń na mieszkania deweloperskie (-23% r/r) oraz wzrost (+8% r/r) liczby pozwoleń dla indywidualnych inwestorów. Udział inwestorów indywidualnych wzrósł do 33,9% (+6,6pp r/r). W przypadku deweloperów przesłanką spadku mogły być gorsze nastroje na rynku mieszkaniowym (słabe perspektywy w sytuacji utrzymujących się w 1h25 wysokich stóp procentowych NBP i braku jednoznacznej informacji na temat kolejnego programu mieszkaniowego), a także duża pula zgromadzonych pozwoleń w poprzednich latach. Z kolei inwestorów indywidualnych może motywować nowelizacja ustawy o planowaniu przestrzennym z 2023, która m.in. ogranicza możliwości zabudowy gruntu i wiąże ją z zapisami planu ogólnego gminy (plan musi powstać do połowy 2026). Inwestorzy indywidualni obawiając się paraliżu decyzyjnego, który może towarzyszyć zmianom, kontynuowali wystąpienia o pozwolenia na budowę. Taka sytuacja sprzyja tendencjom wzrostowym cen ofertowych działek budowlanych. W 1h25 ceny ofertowe działek rekreacyjnych wzrosły do 93 zł za m kw. (4,7% r/r). Motywy zakupu tych działek nie zmieniają się, jest to możliwość aktywnego wypoczynku na świeżym powietrzu na własnej działce, zakup ziemi jest też jedną z form różnicowania portfela aktywów.

Mieszkania w miejscu starych biur i centrów handlowych

Niedostateczna podaż gruntów, szczególnie dla potrzeb budownictwa wielorodzinnego w dużych i największych miastach, powoduje wzmocnienie tendencji zmiany przeznaczenia gruntów – w miejscu starych biur i centrów handlowych zaczynają powstawać budynki mieszkaniowe. Tendencji tej sprzyjają zmiany strukturalne na rynku nieruchomości komercyjnych - maleje popyt na biura z uwagi na hot-desking w połączeniu ze wzrostem udziału pracy zdalnej, a e-commerce przyspieszył zmiany na rynku handlowym. Postępuje erozja klasycznych centrów handlowych, wiele czeka zamknięcie, ewentualnie restrukturyzacja wprowadzająca nowe funkcje.

Specustawa mieszkaniowa (tzw. lex deweloper obowiązujące od 2018, przedłużone do 1h26) dała możliwość inicjatywy inwestycyjnej deweloperom na terenach poprzemysłowych, dawnych kolejowych czy nieużytkowanych terenach, na których znajdują się nieczynne centra handlowe i biurowe. W kilkunastu miastach deweloperzy skorzystali z takiej możliwości. Skutki tej aktywności widać m.in. w Łodzi, Warszawie, czy kilku miastach Górnego Śląska. W czerwcu br. JLL opublikował wyniki badania przepływu gruntów inwestycyjnych między poszczególnymi segmentami rynku nieruchomości, biorąc pod uwagę inwestycje z ostatnich 5 lat, w przypadku których nastąpiła zmiana pierwotnie zakładanej funkcji. Według szacunków JLL Research na funkcję mieszkaniową zmieniono ok. 1,1 mln m kw. dotychczas istniejących powierzchni biurowych, handlowych i innych. Najwięcej gruntów pod budynki mieszkaniowe pozyskano z dotychczasowych i planowanych terenów pod obiekty biurowe (łącznie 733 tys. m kw.) oraz handlowo-usługowe (345 tys. m kw.). Dane te uwzględniają łącznie budynki i projekty wyburzone, istniejące modernizowane, w budowie oraz planowane (inwestorzy ogłosili zmianę planów inwestycyjnych dla terenu). Badanie objęło „drugie życie” relatywnie nowoczesnych obiektów biurowych i handlowych, nie wliczano obiektów z lat 60. i 70., wśród których również jest wiele przekształconych na cele mieszkaniowe.

Dobrą ilustracją wartości dodanej konwersji nieruchomości komercyjnych na mieszkaniowe są analizowane przejęcia kompleksów kinowych w Warszawie i Poznaniu. Na ich miejscu powstaną duże kompleksy, liczące 300-350 mieszkań - na tym samym gruncie powstaje dwu-, trzykrotnie więcej PUM. Podobne zmiany dotyczą też terenów dla potrzeb PRS i nowych akademików, dla których pozyskano ok. 111 tys. m kw. powierzchni użytkowej z terenów pod dotychczasowe biura.

Z przedstawionych szacunków wynika, że na skutek przepływów łącznie powstanie blisko 400 tys. m kw. powierzchni użytkowej więcej niż w pierwotnej zabudowie.

Niepewność odnośnie do potencjału zabudowy działek na skutek zmian regulacyjnych

7 maja 2025 weszła w życie nowelizacja ustawy o planowaniu i zagospodarowaniu przestrzennym – ważność dotychczasowych studiów uwarunkowań i kierunków zagospodarowania przestrzennego została wydłużona do 30 czerwca 2026, dzięki czemu gminy będą miały więcej czasu na przygotowanie planów ogólnych, do których zobowiązuje je poprzednia gruntowna nowelizacja z września 2023.

Według Geoportalu Na Mapie na koniec czerwca’25 prace nad planami rozpoczęło 2007 z 2479 gmin (tj. 80,9 % ogółu gmin). 122 gminy (4,9% ogółu gmin) opublikowały projekty planów ogólnych, żadna go nie uchwaliła. Najwięcej projektów opublikowały gminy w województwie śląskim (22, tj. 13,2% gmin województwa), mazowieckim (18, tj. 5,7%), wielkopolskim (14, tj. 6,2%), pomorskim (11, tj. 8,9%) i dolnośląskim (7, tj. 4,1%).

Głównym celem reformy planowania i zagospodarowania przestrzennego wprowadzonej w 2023 jest stworzenie stabilnego i przewidywalnego klimatu inwestycyjnego oraz przeciwdziałanie niekontrolowanemu rozlewaniu się zabudowy na tereny podmiejskie, zwłaszcza największych miast. Znowelizowana ustawa m.in:

- Wprowadza wymóg opracowania i przyjęcia przez gminę ogólnego planu zagospodarowania przestrzennego, określającego ogólne zasady zabudowy na obszarze gminy; plan ogólny gminy w randze aktu prawa miejscowego musi być uchwalony dla całego obszaru gminy, gminy obecnie mają czas na jego uchwalenie do 30 czerwca 2026.

- Nakłada na inwestorów obowiązek realizacji dodatkowych przedsięwzięć na rzecz gminy przy realizacji nowych projektów zabudowy w celu m.in. ograniczenia rozwoju zabudowy mieszkaniowej bez wystarczającego wyposażenia w usługi (w tym tzw. osiedli łanowych).

- Określa proces, w ramach którego zainteresowane strony mogą uczestniczyć w opracowywaniu strategii i planów ogólnych w gminach.

Wdrożenie reformy jest jednym z zadań współfinansowanych z KPO. Inwestycja obejmuje zapewnienie wsparcia technicznego przy przygotowywaniu ogólnych planów zagospodarowania przestrzennego oraz szkolenia dla planistów zaangażowanych w opracowywanie planów ogólnych w gminach. Realizacja inwestycji (grant prawie 200 mln euro) dla sektora samorządowego ma być zakończona do 30 czerwca 2026. Wobec braku realnych możliwości zrealizowania wskaźnika (przyjęcie planu zgodnego z wymogami nowego prawa przez 80% gmin) w lipcu 2024 przy rewizji KPO zmieniono parametry wskaźnika – obecnie jest to odsetek gmin, które przygotowały i opublikowały w BIP projekt ogólnego planu zagospodarowania przestrzennego.

Jednym z ważniejszych elementów nowej ustawy jest ograniczenie obszaru analizowanego do decyzji o warunkach zabudowy (WZ). Został określony maksymalny dopuszczalny zasięg obszaru analizowanego - wymagania dla nowej zabudowy będą ustalane w oparciu o najbliższe sąsiedztwo, a warunki zabudowy będą ustalane tylko wtedy, gdy gmina uchwali plan ogólny, przewidujący położenie działki w obszarze uzupełnienia zabudowy. Zgodnie z nowelizacją WZ będą wygasać po 5 latach od daty, w której stały się prawomocne (dotychczas były bezterminowe).

Obawy związane z tą zmianą skutkują w 2025 wysokim wzrostem wystąpień o warunki zabudowy zgodnie z dotychczasowymi zasadami (by nie mieć ewentualnych problemów z budową domu po przyjęciu planu ogólnego gminy). Niektóre samorządy zawiesiły przyjmowanie wniosków o wydanie WZ-ek. Jest to możliwe, gdy samorząd przystąpi do sporządzania miejscowego planu zagospodarowania przestrzennego. Wójt/burmistrz/prezydent miasta może zawiesić postępowanie na czas określony, nie dłuższy niż 18 miesięcy, lub dłuższy, jeśli plan jest na etapie wyłożenia do publicznego wglądu.

Niepewność co do możliwości zabudowy gruntów po zmianach wprowadzonych w znowelizowanej ustawie o planowaniu przestrzennym i ryzyko paraliżu decyzyjnego (gdyby gmina nie zdążyła uchwalić planu ogólnego do końca czerwca 2026) mogą powodować turbulencje na rynku gruntów w średniej perspektywie. Ograniczenie podaży gruntów pod zabudowę mieszkaniową po przyjęciu przez gminy planów ogólnych wg nowych zasad może spowodować wzrost cen działek. Z drugiej strony duża pula pozwoleń na budowę, którą obecnie dysponują inwestorzy, przy względnej stabilizacji na rynku mieszkaniowym, łagodzi tę potencjalną presję, ograniczając zakupy działek do tych zawsze atrakcyjnych (dobrze położonych, z uporządkowaną sytuacją prawną). Problemem może być natomiast położenie części działek poza obszarem uzupełnienia zabudowy wskazanym w planie ogólnym. Takie działki stracą charakter budowlany i ich cena spadnie. Posiadanie działek w bankach ziemi deweloperów, zakupywanych na podstawie analizy chłonności w innych warunkach, może negatywnie wpłynąć na rentowność części projektów deweloperskich

Okres obowiązywania Ustawy z dnia 5 lipca 2018 r. o ułatwieniach w przygotowaniu i realizacji inwestycji mieszkaniowych oraz inwestycji towarzyszących (tzw. specustawy mieszkaniowej) został wydłużony do końca czerwca 2026. Od 1 lipca 2026 lex deweloper przestanie obowiązywać, a inwestorzy będą musieli już korzystać z nowych rozwiązań, takich jak Zintegrowane Plany Inwestycyjne (ZPI) wprowadzone nowelizacją ustawy o planowaniu przestrzennym w 2023.

5 sierpnia 2025 Prezydent podpisał Ustawę z dnia 25 lipca 2025 r. o zmianie ustawy o społecznych formach rozwoju mieszkalnictwa oraz niektórych innych ustaw. Ustawa skutkuje nowelizacją m.in. ustawy o ułatwieniach w przygotowaniu i realizacji inwestycji mieszkaniowych – nowe przepisy upoważniają radę gminy do określenia w lokalnych standardach urbanistycznych liczby miejsc postojowych niezbędnych dla obsługi realizowanej inwestycji mieszkaniowej. Tym samym zrezygnowano z określania na poziomie kraju minimalnego współczynnika liczby miejsc postojowych przewidzianych do realizacji w ramach inwestycji mieszkaniowej. Obowiązek 1,5 miejsca parkingowego na każde nowo wybudowane mieszkanie wprowadziła Specustawa mieszkaniowa (obowiązująca od 12.05.2023).

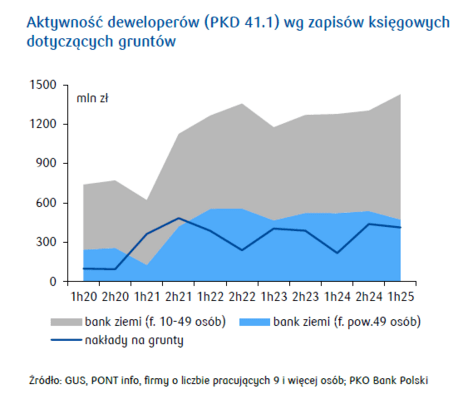

Bank ziemi deweloperów stale uzupełniany

Zapisy księgowe firm deweloperskich (zagregowane dane dla PKD 41.1 ze sprawozdawczości firm dla GUS) na koniec 1h25 wskazują na wzrost banku ziemi deweloperów r/r, przy czym sytuacja rysuje się odmiennie w przypadku dużych i mniejszych deweloperów. W przypadku dużych (powyżej 49 osób) deweloperów nastąpił spadek zasobów banku ziemi (-9,4% r/r), a w przypadku mniejszych deweloperów (zatrudniających od 9 do 49 osób) bank ziemi wzrósł o 26,4% r/r. Sugeruje to różną reakcję na spowolnienie rynku mieszkaniowego – duże firmy, z większym buforem płynnościowym i długoterminowymi strategiami, kontynuowały aktywność, zmniejszając zasoby ziemi. Natomiast mniejsze firmy w oczekiwaniu na poprawę koniunktury rozpoczynały mniej projektów. Te prawdopodobne zachowania są widoczne w nakładach na grunty - w 1h25 łącznie nakłady grupy dużych deweloperów wzrosły (113% r/r), natomiast grupy mniejszych zmalały (-99% r/r).

Generalnie atrakcyjne działki (z uporządkowaną sytuacją prawną i planistyczną oraz dobrym dostępem do infrastruktury) zwykle znajdują nabywców. Duzi deweloperzy starają się utrzymywać odpowiedni bank ziemi pod przyszłe projekty w horyzoncie kilku lat i na bieżąco go uzupełniać. Często prowadzą własne działy zakupu gruntów, współpracują też z renomowanymi pośrednikami. Rynek cechuje silna konkurencja, podaż dobrze przygotowanych działek jest ograniczona.

Giełdowi deweloperzy mieszkaniowi w raportach podsumowujących wyniki 1h25 raportują umiarkowaną aktywność w zakresie zakupu gruntów i zabezpieczenia terenów pod przyszłe budowy, przykładowo:

- Grupa Archicom w 1h25 zawarła 2 umowy zakupu prawa użytkowania wieczystego nieruchomości pod zabudowę mieszkaniowo-usługową (można na nich wybudować ok. 32,3 tys. m kw. pow. użytkowej). Działki są położone w Krakowie i Warszawie. Na 30 czerwca 2025 potencjał banku ziemi obejmował 12,6 tys. mieszkań (8,6 tys. kupionych i 4 tys. zabezpieczonych). Bank ziemi dewelopera zapewnia realizację projektów w horyzoncie kilku lat.

- Grupa Echo Investment utrzymuje bank ziemi, który zabezpiecza jej działalność na 3-5 lat. W 1h25 deweloper nabył grunty w Warszawie, Wrocławiu i Krakowie z potencjałem 65,8 tys. m kw. PUM (w tym 49,5% to grunty kontrolowane). Deweloper na koniec 1h25 miał projekty na wczesnym etapie przygotowania na działkach o łącznej powierzchni 130,5 m kw. i potencjale 177,3 tys. m kw. PUM (działki zlokalizowane w Warszawie, Krakowie, Łodzi i Wrocławiu).

- Dom Development raportuje na koniec 1h25 działki w trakcie przygotowań inwestycyjnych jak zabezpieczone (kupione i kontrolowane, tj. zabezpieczone nabycie, ale przeniesienie własności i pełna płatność odroczone do momentu uzyskania niezbędnych zgód i decyzji administracyjnych) z potencjałem do wybudowania prawie 19 tys. lokali (wzrost o 1% wobec końca 2024). Strategia dewelopera zakłada utrzymanie banku ziemi na poziomie zapewniającym możliwość prowadzenia działalności przez co najmniej 3 lata. Plan na 2025 zakładał wydatki na grunty dwukrotnie większe niż w 2024 (wówczas ok. 600 mln zł) i odbudowę banku ziemi. Deweloper działa w Warszawie, Trójmieście, Krakowie i Wrocławiu. Z uwagi na ograniczoną dostępność terenów i wymogi zrównoważonego zagospodarowania realizuje coraz więcej projektów związanych z rewitalizacją przestrzeni miejskich.

- Grupa Kapitałowa Atal ma bank ziemi pozwalający na budowę 10 tys. mieszkań, co zabezpiecza działalność grupy na ok. 4 lata. W ramach sukcesywnego uzupełniania banku ziemi w 1h25 deweloper przeznaczył na zakupy nowych gruntów 108 mln zł, co wg jego szacunków pozwoli na realizację projektów deweloperskich o łącznej pow. użytkowej mieszkań na poziomie ok. 58 tys. m kw.

- Lokum Deweloper w strategii zakłada rozbudowę banku ziemi poprzez nabywanie atrakcyjnych cenowo gruntów w preferowanych przez nabywców lokalizacjach, umożliwiających realizowanie zadowalających marż. Na koniec 1h25 deweloper prowadził prace realizacyjne, przygotowawcze i planistyczne dla 11,3 tys. lokali w oparciu o bank ziemi o powierzchni 73 ha.

- Marvipol Development informuje, że jego bank ziemi na koniec 1h25 zabezpieczał projekty w budowie, przygotowaniu i dla planowanych inwestycji o powierzchni użytkowej 156 tys. m kw., z czego 29% to projekty w budowie. Projekty te są zlokalizowane w Warszawie, Trójmieście i Wrocławiu. W perspektywie średnioterminowej deweloper przewiduje zakup działek pod kolejne inwestycje, zakładając utrzymanie banku ziemi na poziomie adekwatnym do skali działalności.

- Develia na koniec 1h25 miała w banku ziemi projekty mieszkaniowe w przygotowaniu w Warszawie, Wrocławiu i Łodzi obejmujące łącznie 7,2 tys. mieszkań. Deweloper w strategii na lata 2024-2028 zakładał systematyczne uzupełnianie banku ziemi średnio pod 4-letnią sprzedaż. 10 lipca 2025 Develia przejęła Bouygues Immobilier Polska (nakładem 66 mln euro), co zwiększa i dywersyfikuje skalę jej działalności dzięki gruntom w nowych lokalizacjach (w szczególności nastąpiło umocnienie pozycji w Warszawie).

- GK Murapol w 1h25 zawarła przedwstępne umowy, dotyczące rozbudowy aktywnego banku ziemi, umożliwiające budowę ok. 2,4 tys. mieszkań. Na koniec 1h25 deweloper dysponował aktywnym bankiem ziemi pod budowę ok. 20,5 tys. mieszkań o łącznej pow. użytkowej 881,1 tys. m kw., co zabezpiecza ciągłość działalności na kilka najbliższych lat.

Przytoczone informacje od deweloperów giełdowych odbiegają w skali wolumenu od przytoczonych danych GUS dla PKD 41.1 (wykres). Może to wynikać z niekiedy innego przyporządkowania PKD deweloperom giełdowym, jak i okresu aktualizacji wyceny banku ziemi czy klasyfikacji nakładów na grunty.

Praktykowanymi obecnie rozwiązaniami problemu braku atrakcyjnych działek pod zabudowę mieszkaniową są m.in.: (a) projekty na rewitalizowanych terenach w dużych miastach, budowa osiedli mieszkaniowych na terenach po centrach handlowych i starych biurowcach; (b) zakupy gruntów kontrolowanych, które przyspieszają czas realizacji - przy zabezpieczeniu nabycia gruntu przeniesienie własności i pełna płatność ceny zakupu są odroczone do czasu uzyskania koniecznych zgód i decyzji administracyjnych; (c) konsolidacja, która przez przejęcia banku ziemi pozwala przyspieszyć inwestycje; (d) zakup terenów z przeznaczeniem wielofunkcyjnym, w przypadku których jest mniejsza konkurencja; (e) realizacja projektów w strefie podmiejskiej pod warunkiem dobrej dostępności komunikacyjnej; (f) wspólne przedsięwzięcia właścicieli gruntów

i deweloperów.

Rynek nieruchomości na wykresach