Puls Nieruchomości: Na horyzoncie wzmocnienie tendencji wzrostowych cen gruntów

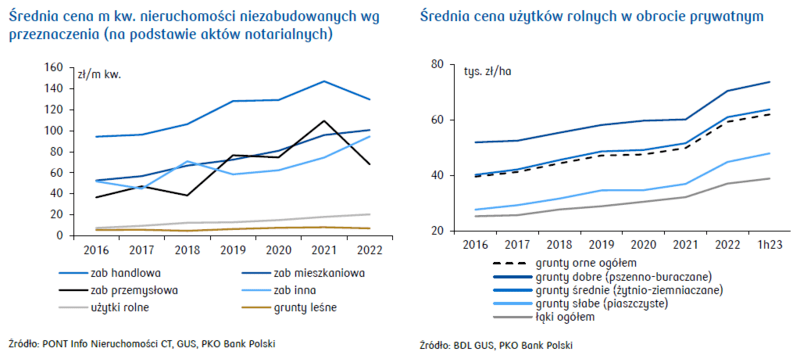

- W 2022 liczba transakcji na rynku nieruchomości gruntowych niezabudowanych (wstępne dane ze statystyki powiatowej dotyczącej aktów notarialnych zarejestrowanych w 2022) silnie zmalała – o blisko połowę. Największy spadek transakcji dotyczył gruntów pod zabudowę mieszkaniową. Jednocześnie średnia cena za m kw. gruntów przeznaczonych pod zabudowę mieszkaniową znacząco wzrosła: w miastach ogółem o 19% r/r, a na obszarze poza miastami o 12% r/r.

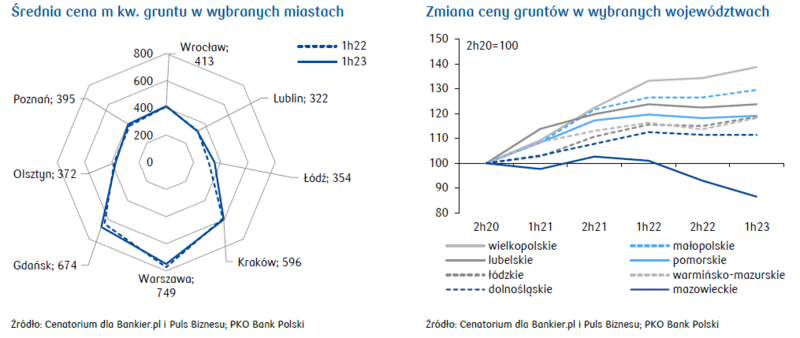

- W 1h23 wysokie ceny gruntu pod zabudowę w największych miastach utrzymywały się. Według Cenatorium najwyższe były w Warszawie – 749 zł za m kw., Gdańsku - 674 zł i Krakowie – 596 zł.

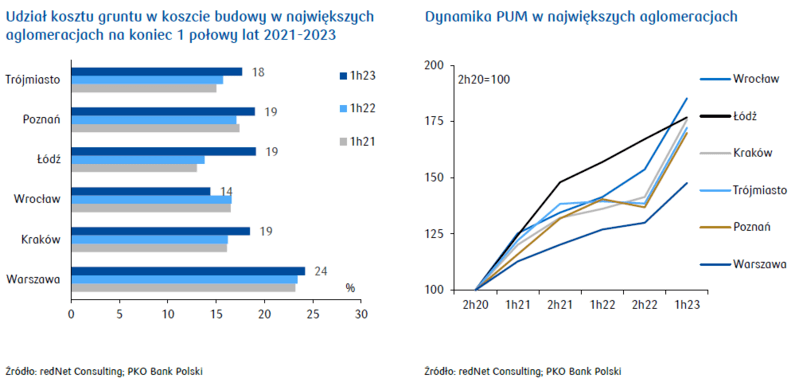

- Według monitoringu redNet Consulting w 1h23 cena gruntu przeliczona na m kw. PUM w 6 największych miastach po roku wolniejszego wzrostu, ponownie zaczęła przyspieszać - udział wartości gruntu w koszcie budowy mieszkania wzrósł o kilka pp i wynosił od 14% do 24%.

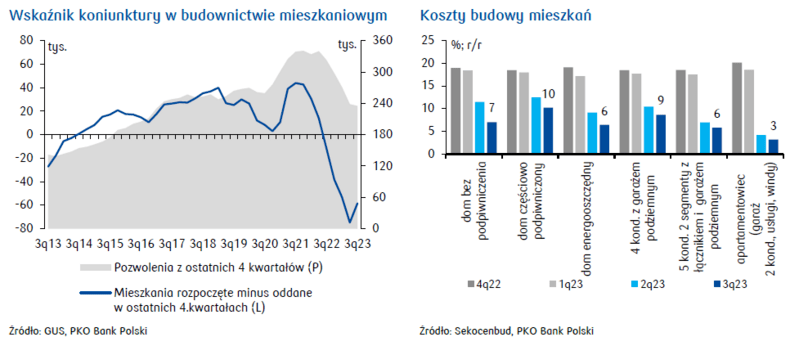

- Od 5 kwartałów liczba pozwoleń na budowę mieszkań silnie malała. Dane z września br. mogą zapowiadać zmianę – liczba pozwoleń dla inwestorów indywidualnych zmalała (-7% r/r vs -8% r/r w sierpniu), natomiast w przypadku deweloperów wzrosła (+9% r/r vs -11% r/r w sierpniu). Ten trend sugeruje wzmocnienie popytu na grunty pod zabudowę.

- W horyzoncie 1-2 lat najbardziej prawdopodobna wydaje się wzrostowa tendencja cen gruntów pod zabudowę mieszkaniową, za którą przemawia ich ograniczona podaż przy jednoczesnym wzroście popytu pobudzanego perspektywą niższych stóp procentowych NBP, poprawą dostępności kredytu i stabilizacją cen materiałów budowlanych.

- W przypadku nieruchomości niezabudowanych rolnych popyt w 2023 prawdopodobnie zmaleje, co może ograniczyć dynamikę cen. Duże spadki cen surowców rolnych w 2023 negatywnie wpłyną na rentowność produkcji rolnej. Utrzymująca się niepewność związana z wojną w Ukrainie oraz nienajlepsze nastroje w rolnictwie będą oddziaływać w kierunku ograniczenia aktywności inwestycyjnej. Obniżki stóp procentowych spowodują prawdopodobnie tylko niewielki wzrost zainteresowania kredytami na zakup ziemi - obciążenia odsetkowe pozostaną relatywnie wysokie. W obrębie prywatnego rynku ziemi możliwe jest spowolnienie liczby zawartych umów.

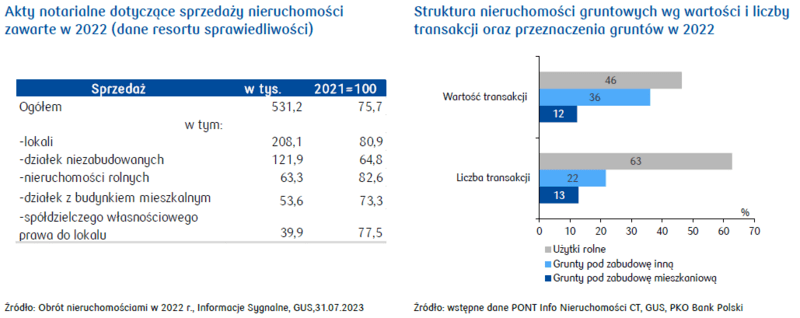

W 2022 nastąpił spadek liczby transakcji zakupu gruntów, największy w przypadku działek niezabudowanych

W 2022 podpisano 531 tys. aktów notarialnych dotyczących sprzedaży nieruchomości, o 24,3% mniej w porównaniu z 2021. Największy spadek – o 35,2% r/r, dotyczył sprzedaży niezabudowanych działek. Sprzedaż lokali zmalała o 19,2% r/r. Wzrosła jedynie sprzedaż nieruchomości na rzecz Skarbu Państwa.

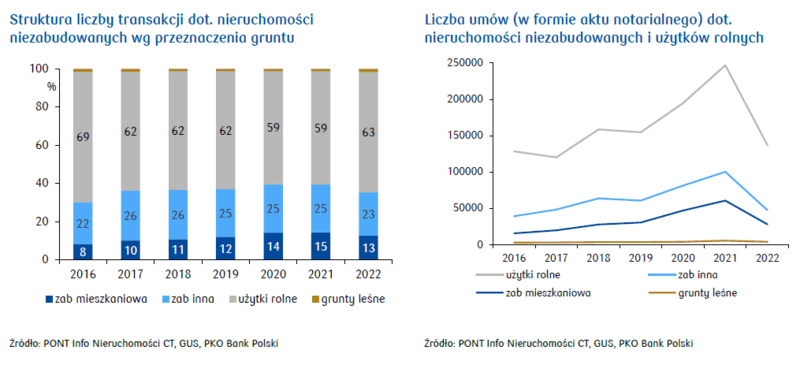

Wśród sprzedanych nieruchomości niezabudowanych (rejestr aktów notarialnych prowadzony przez starostwa w powiatach) największy udział pod względem liczby transakcji mają nieruchomości rolne. Mają też one największy udział pod względem wartości – wg wstępnych danych w 2022 stanowiły 63% liczby transakcji i 46% wartości transakcji ogółem dotyczących nieruchomości niezabudowanych. Takie proporcje utrzymywały się w ostatnich 7 latach – z przejściową zmianą trendu w 2017 (spadek r/r liczby i wartości transakcji po wprowadzeniu w kwietniu’16 regulacji zwiększających kontrolę nad rynkiem ziemi rolniczej) oraz w latach 2020-2021, kiedy w warunkach boomu na rynku mieszkaniowym silnie wzrosła liczba i wartość transakcji dotyczących gruntów pod zabudowę mieszkaniową, a także usługową.

W 2022 silnie zmalała liczba transakcji zawieranych na rynku nieruchomości gruntowych niezabudowanych, spadki wystąpiły we wszystkich segmentach tych nieruchomości. Największy spadek dotyczył gruntów pod zabudowę mieszkaniową i inną (tak określaną, gdy brak informacji nt. dominującej funkcji działki).

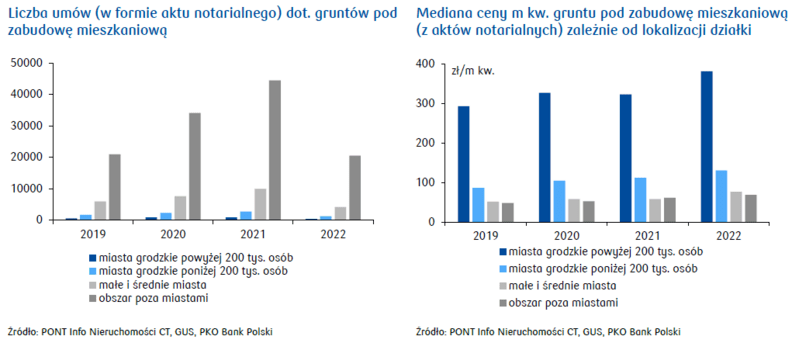

Liczba aktów notarialnych dotyczących gruntów przeznaczonych pod zabudowę mieszkaniową w 2022 zmalała r/r o ponad połowę (wstępne dane za 2022). Skala spadku była zbliżona, niezależnie od lokalizacji – w miastach na prawach powiatu było o 52% mniej transakcji (w tym o 56% mniej w największych miastach, tj. o liczbie ludności powyżej 200 tys. mieszkańców), a na obszarze poza miastami o 48% mniej r/r.

W strukturze aktów notarialnych dotyczących gruntów przeznaczonych pod zabudowę mieszkaniową dominowały transakcje dotyczące gruntów pod zabudowę mieszkaniową poza miastami (78% transakcji), 22% dotyczyło działek w miastach (1,5 % w największych miastach). Taka struktura transakcji wynika z bardzo ograniczonej dostępności działek pod zabudowę mieszkaniową w większości dużych miast, a także z niższego poziomu ceny ziemi w mniejszych ośrodkach. Ponadto, utrzymaniu zainteresowania mieszkaniem w strefie podmiejskiej/mniejszych miejscowościach sprzyja akceptowanie pracy zdalnej/hybrydowej w wielu zawodach (gdy specyfika zawodu pozwala na taką pracę) i systematyczna poprawa infrastruktury komunikacyjnej.

Wysokie, rosnące r/r, ceny gruntów pod zabudowę mieszkaniową

Statystyka na podstawie aktów notarialnych zarejestrowanych przez starostę powiatu (choć opóźniona z powodów proceduralnych), dzięki dużej liczebności notowań daje przesłanki do oceny trendów cenowych. Wstępne dane za 2022 wskazują na znaczny wzrost cen gruntów pod zabudowę mieszkaniową. W 2022 średnia cena za m kw. gruntów przeznaczonych pod zabudowę mieszkaniową wzrosła w miastach ogółem do 123 zł za m kw., o ok. 19% r/r (dane z ok. 5,7 tys. aktów w 2022 i 13,5 tys. w 2021). Cena gruntów pod zabudowę w miastach powyżej 200 tys. mieszkańców wzrosła do 381 zł za m kw. (369 transakcji w 2022 i 872 w 2021). Najsilniej cena m kw. gruntu wzrosła w małych i średnich miastach – o 33% r/r, do 77 zł za m kw., liczba transakcji w tych lokalizacjach zmalała (z 9,9 tys. w 2021 do 4,1 tys. w 2022). Ceny działek poza miastami wzrosły o 12% r/r (do 69 zł za m kw. w 2022; 20,5 tys. aktów w 2022 i 44,4 tys. w 2021). Przytoczone dane mają charakter wstępny, mogą się jeszcze zmienić po zarejestrowaniu wszystkich transakcji zawartych w 2022.

Wysokie ceny transakcyjne działek w największych miastach

Według danych Cenatorium w 1h23 w grupie największych miast ceny transakcyjne gruntów pod zabudowę były najwyższe w Warszawie, Gdańsku i Krakowie, najniższe natomiast w Lublinie i Łodzi. W 1h23 ceny działek pod zabudowę wzrosły silniej jedynie w Łodzi (o 13% r/r; ceny gruntów zbliżają się tam do poziomu w innych największych aglomeracjach) i Gdańsku (o 5% r/r). W pozostałych analizowanych miastach nie zmieniły się istotnie wobec 1h22. W przypadku analizowanych województw w 1h23 pojawiła się lekka tendencja wzrostowa cen transakcyjnych gruntów, po ok. roku względnej stabilizacji. Jedynie w województwie mazowieckim utrzymuje się trend spadkowy, który wiąże się z bardzo wysokim poziomem cen działek w tym województwie po znaczących wzrostach w poprzednich latach.

Ograniczona dostępność terenów budowlanych w największych miastach powoduje, że ceny gruntu w tych miastach są kilkukrotnie wyższe w porównaniu z lokalizacjami w obszarze poza miastem (powiaty graniczące z centrami aglomeracji).

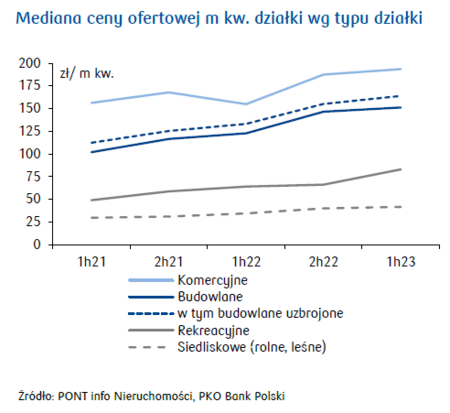

Ceny ofertowe działek w lekkiej tendencji wzrostowej

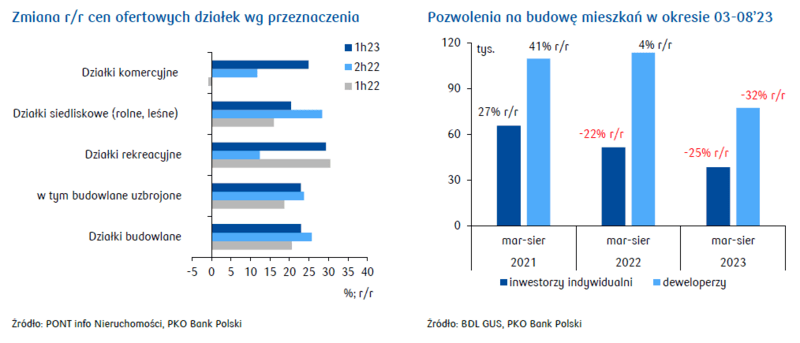

Ceny ofertowe działek (notowane w PONT info Nieruchomości na podstawie informacji od pośredników i ogłoszeń) są zróżnicowane zależnie od przeznaczenia działek. Najdroższe są działki komercyjne - mediana ich ceny kształtowała się w 1h23 na poziomie ok. 194 zł za m kw. i wzrosła prawie o 25% r/r. Mediana ceny ofertowej m kw. działki budowlanej w 1h23 wynosiła 151 zł za m kw. (+23% r/r), a w przypadku uzbrojonej – 164 zł za m kw. Tendencja wzrostowa cen ofertowych tych działek w 1h23 nieco osłabła, prawdopodobnie na skutek słabszego popytu ze strony budownictwa indywidualnego, wrażliwego na wzrost kosztów budowy. W niepewnym otoczeniu regulacyjnym i makroekonomicznym także deweloperzy ograniczyli od 3q22 występowanie o pozwolenia na budowę, co osłabiło presję na zakup gruntów budowlanych, i w konsekwencji stabilizowało ich ceny. W okresie ostatnich 6 miesięcy (marzec’23-sierpień’23) utrzymywał się spadek liczby pozwoleń na budowę mieszkań w budownictwie indywidualnym (-25% r/r oraz –22% rok wcześniej) i deweloperskim (-32% r/r oraz +4% rok wcześniej). Ostatnie dane zapowiadają zmianę tego trendu – we wrześniu’23 liczba pozwoleń dla inwestorów indywidualnych zmalała o 7% r/r (vs -8% r/r w sierpniu), a dla deweloperów we wrześniu’23 wzrosła o 9% r/r (vs -11% r/r w sierpniu).

Cena działki rekreacyjnej kształtowała się w 1h23 na poziomie 83 zł za m kw., jej wzrost w porównaniu z poprzednim półroczem przyspieszył (29% r/r vs 12% r/r w 2h22). Do 42 zł za m kw. (o 20% r/r) wzrosła mediana ceny ofertowej działki siedliskowej (leśnej). Te tendencje cenowe ilustrują utrzymujące się zainteresowanie działkami rekreacyjnymi. Istotne mogą też być zakupy ziemi, pobudzane wysoką inflacją w 1h23 (motyw ochrony oszczędności). Zróżnicowanie ceny ofertowej jest efektem popytu na działki, jak i dostępności działek, tj. regionalnego zróżnicowania podaży. Obserwowaną od kilku lat tendencję wyprowadzania się z centrów w strefę podmiejską, wzmacnia upowszechnienie modelu pracy zdalnej.

Udział kosztu gruntu w koszcie budowy wrócił na ścieżkę silnego wzrostu

Na wysokie ceny gruntów pod zabudowę pośrednio wskazuje koszt PUM (powierzchnia użytkowa mieszkania). Cena gruntu przeliczona na m kw. PUM zależy od wielu czynników – w szczególności od okresu zakupu gruntu przez dewelopera, intensywności zabudowy (wielkość budynku i liczby kondygnacji), kosztów ewentualnego oczyszczenia gruntów postindustrialnych przed podjęciem budowy, jak i kosztów uzbrojenia działki czy przełożenia istniejącej infrastruktury technicznej. Innymi słowy, dane te są pośrednią informacją o cenie gruntu. Według danych redNet Consulting w 1h23 cena gruntu przeliczona na m kw. PUM w 6 największych aglomeracjach po roku wolniejszego wzrostu, ponownie zaczęła silnie rosnąć. W ostatnich trzech latach wzrost był najsilniejszy we Wrocławiu i Łodzi. Na koniec 1h23 udział wartości gruntu w koszcie budowy mieszkania był najwyższy w Warszawie (24,2%; +0,8 pp r/r), najniższy we Wrocławiu (14,2%; -2,2 pp r/r). Z wyjątkiem Wrocławia, we wszystkich tych miastach udział gruntu w koszcie budowy wzrósł, najbardziej w Łodzi (+5,3 pp r/r). PZFD szacuje wzrost cen gruntów pod budownictwo wielorodzinne w największych 7 miastach w ostatnim roku o 32%, a udział ceny działki w cenie sprzedawalnej projektu na poziomie 17-20%, zależnie od miasta.

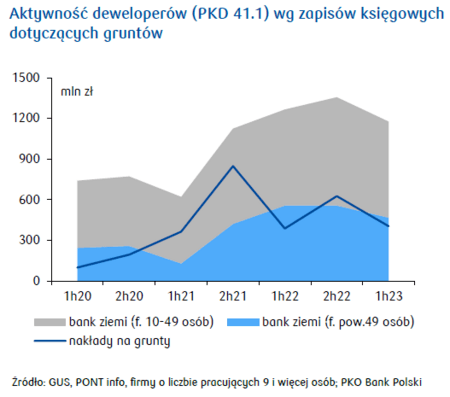

Stabilne banki ziemi deweloperów giełdowych, selektywnie uzupełniane

Ostrożne podejście do rozpoczynania nowych projektów w sytuacji pogorszenia od 3q22 koniunktury na rynku mieszkaniowym spowolniło zakupy gruntów. Zapisy księgowe firm deweloperskich (zagregowane dane dla branży ze sprawozdawczości firm dla GUS) wskazują na wyhamowanie wzrostu banku ziemi w 1h23, nieco silniejsze w grupie mniejszych deweloperów, tj. zatrudniających 9-49 osób. Jest to efekt pogorszenia koniunktury i wysokich cen gruntów. Niemniej, niezależnie od koniunktury, działki z uporządkowaną sytuacją prawną i planistyczną oraz dobrym dostępem do infrastruktury z reguły znajdują nabywców. Więksi deweloperzy starają się utrzymywać odpowiedni bank ziemi pod przyszłe projekty i na bieżąco go uzupełniać, adekwatnie do lokalnych uwarunkowań rynkowych. Rynek cechuje silna konkurencja, podaż dobrze przygotowanych gruntów jest ograniczona, co powoduje presję na ceny działek.

Giełdowi deweloperzy mieszkaniowi w raportach podsumowujących wyniki 1h23 sygnalizowali aktywność w zakresie zakupu gruntów i zabezpieczenia terenów pod przyszłe budowy:

- Grupa Echo Investment poinformowała, że na koniec czerwca’23 dysponuje bankiem ziemi, który umożliwia budowę ok.11,6 tys. mieszkań, a zapasy gotówki (ok. 662 mln zł) pozwalają na poszukiwanie i zakup nowych działek w największych miastach. Deweloper utrzymuje bank ziemi, który pozwala prowadzić działalność przez 3-5 lat.

- Grupa Archicom dysponowała na koniec czerwca’23 gruntami o powierzchni ok. 10,7 tys. m. kw. Ok. 220 mln zł oczekiwanych z ostatniej emisji akcji pozwoli na zakup gruntów pod kolejne inwestycje, deweloper w perspektywie średnioterminowej zakłada sprzedaż 4 tys. mieszkań rocznie.

- Dom Development wg stanu na koniec czerwca’23 ma zabezpieczony bank ziemi na budowę ok. 17,6 tys. lokali na czterech największych rynkach w Polsce, co umożliwia stabilną działalność w najbliższych 3 latach.

- Grupa Kapitałowa Atal ma bank ziemi pozwalający na budowę 13,6 tys. mieszkań, co zabezpiecza działalność grupy na ok. 4 lata; w 1h23 Atal zawarł 5 umów na łączną kwotę 68,5 mln zł na zakup gruntów w Krakowie, Warszawie i Trójmieście, na których szacunkowo zrealizuje projekty deweloperskie o powierzchni 44 tys. m kw.

- Unidevelopment ostatnio kupił za 13,6 mln działkę w Gdyni, na której powstanie 780 lokali.

- Lokum Deweloper raportuje w sprawozdaniu półrocznym w 1h23 prace przygotowawcze i planistyczne we Wrocławiu i Krakowie dla 12,3 tys. lokali w oparciu o bank ziemi o powierzchni 77,8 ha.

- Develia raportuje zabezpieczenie gruntów na budowę ok. 8,2 tys. mieszkań; ostatnio zakupiła w Trójmieście 2 działki o łącznej wartości prawie 33 mln zł.

- Robyg utrzymuje bank ziemi na stabilnym poziomie, co pozwala na szybkie uruchamianie nowych projektów w 2023.

Rozwiązaniem problemu braku atrakcyjnych działek pod zabudowę mieszkaniową są m.in.:

- podejmowanie projektów na rewitalizowanych terenach w dużych miastach;

- realizacja projektów w mniejszych miejscowościach czy w strefie podmiejskiej pod warunkiem dobrej dostępności komunikacyjnej;

- zakup terenów z przeznaczeniem wielofunkcyjnym, w przypadku których jest mniejsza konkurencja;

- możliwość budowy osiedli mieszkaniowych na terenach po centrach handlowych (o powierzchni sprzedaży pow. 2000 m kw.) i starych biurowcach (nowelizacja specustawy mieszkaniowej) wprowadzona w ramach likwidowania zbędnych barier administracyjnych i prawnych (tzw. ustawa deregulacyjna);

- konsolidacja, która przez przejęcia banku ziemi pozwala przyspieszyć inwestycje.

Kolejnym postulatem deweloperów, którego realizacja mogłaby zwiększyć podaż działek, jest udostępnienie pod budowę deweloperską gruntów Krajowego Zasobu Nieruchomości (KZN), utworzonego dla potrzeb zamkniętego w 2023 programu Mieszkanie Plus. KZN zgromadził 835 ha (grunty przekazane głównie przez Agencję Mienia Wojskowego, Krajowy Ośrodek Wsparcia Rolnictwa, Pocztę Polską, PKP), z czego ok. 80% jest przeznaczone pod budownictwo wielorodzinne. KZN powstał w 2017, jednak pierwsza umowa dotycząca przekazania nieruchomości została zawarta w 1h20. Od 2020 KZN koncentrował się na tworzeniu z gminami społecznych inicjatyw mieszkaniowych (SIM), w 2022 powstało 35 takich spółek. Obecna polityka KZN wskazuje na rezerwowanie tych gruntów dla budownictwa komunalnego i gminnego, praktycznie nie ma nieruchomości zbywanych w drodze przetargu (prawnie możliwe od grudnia’19).

Deweloperzy zwracają też uwagę na nowe ryzyko regulacyjne dotyczące podaży gruntów. Nowelizacja ustawy o planowaniu przestrzennym (weszła w życie we wrześniu’23) w średnim okresie może przyczynić się do ograniczenia podaży gruntów przeznaczonych pod zabudowę mieszkaniową i utrzymywania ich wysokich cen. Przyjęte rozwiązania dotyczące warunków zabudowy - w szczególności ograniczenie analizowanego obszaru do warunków zabudowy (wymagania ustalane w oparciu o najbliższe sąsiedztwo), warunki zabudowy tylko wtedy, gdy gmina uchwali plan ogólny przewidujący położenie działki w obszarze uzupełnienia zabudowy (plany powinny powstać do końca 2025) oraz wprowadzony okres ważności decyzji (5 lat) mogą zmniejszyć podaż gruntów pod zabudowę.

Ceny ziemi rolnej pozostają w trendzie wzrostowym

Cena nieruchomości rolnych jest silnie zróżnicowana zależnie od lokalizacji (renta różniczkowa). Ceny nieruchomości rolnych niezabudowanych na terenach miejskich (renta miejska) są znacznie wyższe od usytuowanych poza granicami miast (renta agrarna). Szczególnie wysokie ceny występują w miastach na prawach powiatu – są one ok. 10 razy wyższe niż średnia krajowa dla niezabudowanych nieruchomości rolnych. Jest to ilustracja oczekiwanych i zdyskontowanych dochodów z inwestycji w ziemię, zdecydowanie wyższych przy gruntach pod zabudowę mieszkaniową czy usługową.

Wstępne dane za 2022 (mogą się jeszcze zmienić wraz z zarejestrowaniem wszystkich transakcji z 2022) wskazują na kontynuację wzrostowej tendencji cen użytków rolnych oraz gruntów pod zabudowę mieszkaniową i inną, przy wyhamowaniu/spadku cen gruntów pod zabudowę handlową i przemysłową. W przypadku tych dwóch ostatnich kategorii gruntów jest to ilustracja mniejszych inwestycji w warunkach niepewności makroekonomicznej i pogorszenia koniunktury.

Dane GUS dotyczące obrotu prywatnego użytkami rolnymi potwierdzają sygnalizowane tendencje z aktów notarialnych – wzrostową tendencję cen gruntów rolnych, na którą wpływały w ostatnich latach:

- postrzeganie zakupu ziemi jako tradycyjnie bezpiecznej inwestycji (choć mało płynnej, a także z ryzykiem prawnym trudnych do przewidzenia zmian regulacyjnych);

- niskie koszty stałe (niskie podatki i opłaty);

- wzrost wartości produkcji rolnej;

- kontynuacja wyrównywania poziomu cen ziemi po wejściu Polski do UE.

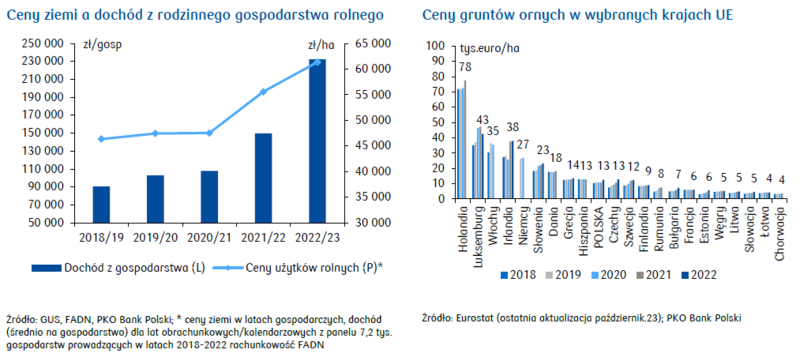

Wzrostom cen ziemi rolnej w 2023 sprzyjała poprawa wyników gospodarstw rolnych w poprzednim roku. Wyraźnie wyższe ceny surowców rolnych, będące w dużej mierze skutkiem wojny Rosji i Ukrainy, mimo wysokiej presji kosztów (m.in. nawożenia) spowodowały, że w 2022 dochód z rodzinnego gospodarstwa rolnego (dane FADN) zwiększył się o 55% r/r, po blisko 39-proc wzroście w 2021. Wysokie koszty odsetkowe mogły hamować aktywność inwestycyjną rolników. Niemniej, realne stopy procentowe wciąż były ujemne, co oddziaływało w kierunku zwiększania udziału wydatków inwestycyjnych na zakup ziemi, względem np. wydatków na maszyny rolnicze.

Istotne impulsy do wzrostu cen ziemi rolnej pochodzą też spoza rolnictwa – presja na grunty budowlane (i wzrost cen tych działek w sytuacji ich deficytu na największych rynkach miejskich) skłania do zakupu ziemi rolnej z zamiarem zmiany przeznaczenia gruntu, pomimo trudnej drogi proceduralnej odrolnienia ziemi. Ta sytuacja może być przyczyną niekiedy silniejszych wzrostów cen słabszych niż dobrych gruntów ornych.

Umiarkowany poziom ceny ziemi rolnej w Polsce

Ceny gruntów ornych w UE są silnie zróżnicowane między poszczególnymi krajami, jeszcze silniej między regionami w tych krajach (naturalne zróżnicowanie klasy gleb i warunków do prowadzenia działalności rolniczej). Według danych Eurostatu w 2022 najdroższy był hektar ziemi rolnej w Holandii, gdzie jego cena sięgała 78 tys. euro, a najtańszy w Chorwacji (3,7 tys. euro) i na Łotwie (4,4 tys. euro). W granicach 38 do 43 tys. euro kosztował przeciętnie 1 ha w Luksemburgu, Włoszech i Irlandii. Polska z 12,7 tys. euro za ha gruntów ornych sytuowała się blisko Czech (12,9 tys. euro), Hiszpanii (12,9 tys. euro) i Szwecji (12,3 tys. euro).

Poziom cen ziemi rolnej wiąże się z jej fizyczną dostępnością, produktywnością (na która wpływa klasa gleby, nachylenie czy nawodnienie), PKB per capita (dochody). Wpływają na niego też lokalne regulacje (wymóg uprawnień rolniczych przy zakupie ziemi rolnej) i podatki, a także możliwości alternatywnego wykorzystania wobec użytkowania rolniczego – pod zabudowę mieszkaniową czy usługową (w tym turystyczną), dla potrzeb produkcji energii odnawialnej (parki fotowoltaiczne czy farmy wiatrowe).

Rynek nieruchomości na wykresach