Kwartalnik Branżowy 1q24: Kiedy więcej znaczy mniej

W 2023 obserwowaliśmy ostre hamowanie przychodów firm oraz erozję marż. Przychody średnich i dużych firm wzrosły jedynie o 4,3%, dzięki wysokiej dynamice rocznej w 1h23. Pomijając sytuację w pandemicznym 2020, był to najwolniejszy wzrost od 2016. Z kolei wynik finansowy stopniał o 8,8% wobec rekordowych zysków w 2022.

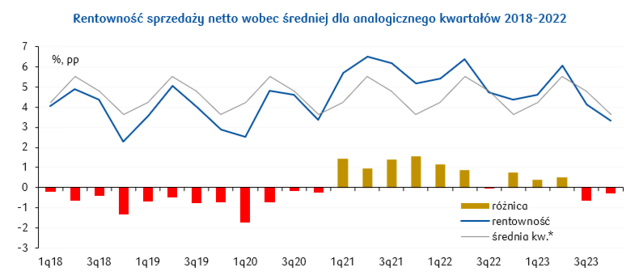

4q23 był drugim kwartałem z rzędu z ujemną roczną dynamiką przychodów firm (-1,5% r/r). Obniżyła się również rentowność. Stopa zysku netto wyniosła 3,3% wobec 3,6% średnio w 4q w latach 2018-2022. Wyraźnie gorsza sytuacja panuje w firmach przemysłowych. W ich przypadku przychody w skali roku zmalały o 5,3%, a stopa zysku netto na poziomie 2,2% była aż o 1,8pp niższa od pięcioletniej średniej.

Najgorsza sytuacja panowała w branżach „surowcowych”, które borykały się z nadmiernymi zapasami i spadkiem cen, oraz wśród producentów dóbr konsumpcyjnych trwałego użytku. W 4q23 spadki przychodów o co najmniej 10% r/r zanotowały m.in. branża drzewna, papiernicza, metalurgiczna, wyrobów z tworzyw sztucznych i gumy, wyrobów z poz. surowców mineralnych (m.in. mat. budowlane), produkcji urządzeń elektrycznych (m.in. AGD, baterie) i elektronicznych. Z kolei największe wzrosty przychodów notowały branże specjalistycznych usług dla biznesu oraz niektóre „branże czasu wolnego” (HoReCa, turystyka, sport i rozrywka).

Perspektywa wyraźniejszej poprawy wyników firm przesunęła się nieco w czasie wobec wcześniejszych oczekiwań, ale jest już na horyzoncie. Sporo branż wciąż sygnalizuje istnienie bariery popytu – konsumenci są najwidoczniej jeszcze dosyć ostrożni. Niemniej prognozowany silny wzrost płac realnych w Polsce oraz ożywienie (choć słabsze) w całej UE, będą w trakcie roku pobudzać koniunkturę również w tych branżach. Także branże wytwarzające dobra pośrednie i inwestycyjne mogą liczyć na poprawę koniunktury ze względu na przewidywany wzrost inwestycji. Trudniejsza może być za to sytuacja niektórych branż pracochłonnych ze względu na silną presję płacową i małą przestrzeń do podnoszenia cen.

W 2024 w niektórych branżach możemy mieć do czynienia z dosyć wyjątkową sytuacją, kiedy wzrostowi sprzedaży w ujęciu wolumenowym będzie towarzyszyło spowolnienie lub nawet spadek przychodów, ze względu na dezinflację lub nawet deflację cen zbytu. Przykład takiej sytuacji mamy w handlu detalicznym żywnością z konsekwencją w postaci ostrej wojny cenowej. W tym przypadku więcej (wolumenowo) znaczy mniej (nominalnie).

PKD 10. Produkcja artykułów spożywczych

Wyniki branży w 4q23 ponownie poprawiły się w ujęciu rocznym. Firmy wciąż korzystały z niższych kosztów zakupu surowców rolnych. Efekt ten będzie stopniowo wygasał, choć nie wykluczamy, że ujemna dynamika cen produktów rolnych utrzyma się do końca 2024. W kierunku wzrostu marż oddziaływać będzie oczekiwany przez nas wzrost popytu konsumenckiego.

PKD 14. Produkcja odzieży

W 2023 dwucyfrowa inflacja przez wiele miesięcy wywierała negatywny wpływ na zakupy Polaków. W 4q23 przychody branży zmniejszyły się o 1% r/r, przy wzroście kosztów o 5% r/r. Przewidujemy, że początek 2024 będzie trudny dla branży ze względu na sygnalizowane przez producentów obniżenie nowych zamówień oraz słaby popyt na odzież.

PKD 16. Produkcja wyrobów z drewna

Spadek produkcji w 4q23 r/r był niższy niż w poprzednich trzech kwartałach. Po rekordowo słabym 3q23 rentowność branży wróciła do dobrego na tle innych branż przemysłowych poziomu (ROS: 7,1%), jednak udział rentownych przedsiębiorstw był niższy niż średnio w przetwórstwie i znacznie obniżył się względem 4q22.

PKD 17. Produkcja papieru i wyrobów z papieru

Ostatni kwartał 2023 przyniósł znaczny spadek wyniku finansowego branży papierniczej, a rentowność netto obniżyła się do wyjątkowo niskiego jak na tę branżę poziomu 4,1%. Początek 2024 pokazuje już jednak wzrosty produkcji w ujęciu realnym. Nastroje w branży papierniczej poprawiają się, a długookresowe perspektywy popytu na papier i wyroby z papieru są dobre.

PKD 20. Produkcja chemikaliów i wyrobów chemicznych

Pozytywna końcówka roku w branży chemicznej. Rosły przychody w ujęciu realnym (+9% r/r), choć nadal były niższe w ujęciu nominalnym (-7,4% r/r). W całym 2023 marża EBITDA branży chemicznej wyniosła 8,5% (-2,7pp r/r). Niezmiennie od kilku kwartałów najsłabsze pozostają segmenty produkcji chemikaliów podstawowych.

PKD 21. Produkcja podstawowych wyrobów farmaceutycznych

Spowolnienie wzrostu gospodarczego w Polsce nie wpłynęło istotnie na rozwój rynku farmaceutycznego. Spodziewamy się, że w 2024 produkcja sprzedana przemysłu farmaceutycznego wzrośnie o ok. 8%. Poprawa sytuacji dochodowej gospodarstw domowych z uwagi na wzrost płac realnych będzie sprzyjać większym zakupom leków bez recepty, w tym suplementów diety.

PKD 22.2. Produkcja wyrobów z tworzyw sztucznych

Przychody branży w 4q23 spadły do 23,3 mld zł (-10% r/r, -3% q/q), choć w większości był to efekt niższych cen. Oceniamy, że w 1q24 produkcja sprzedana w cenach realnych wzrosła o niecałe 2% r/r i w podobnej skali w ujęciu q/q, przy potencjalnie nieco słabszej rentowności.

PKD 23. Produkcja wyrobów z pozostałych surowców niemetalicznych

Wyniki branży w 2023 były słabe, rynek zmalał o 6%, przy największym spadku sprzedaży producentów ceramicznych wyrobów budowlanych (-18,5%). Tegoroczny sezon zapowiada się lepiej wraz z rosnącym popytem ze strony budownictwa mieszkaniowego, a także segmentu infrastrukturalnego i energetycznego, wzmocnionych środkami z KPO i perspektywy UE na 2021-2027. Nadal wyzwaniem dla energochłonnej branży będą wysokie ceny energii.

PKD 24. Produkcja metali

Lekkie pogorszenie sytuacji w branży w 4q23. Przychody spadły o 10% r/r, ale rentowność była na niemal niezmienionym poziomie (ROS=5,1%, +0,2pp r/r). Oceniamy, że wyniki branży w 1q24 były zbliżone do 4q23 zarówno pod kątem przychodów, jak i rentowności.

PKD 25. Produkcja metalowych wyrobów gotowych

Zgodne z naszymi prognozami nastąpiło pogorszenie wyników sektora w 3q23. Przychody spadły o 11% r/r (-8% q/q), a zysk netto wyniósł niemal 1,7 mld zł (-42% q/q, -11% r/r), przy średnio 2,4 mld zł kwartalnie w 2022.

PKD 26. Produkcja komputerów i wyrobów elektronicznych

Spowolnienie w branży dystrybucji sprzętu elektronicznego zarówno w Polsce, jak i w całej Europie, wpływało negatywnie na sytuację producentów. W 4q23 branża odnotowała silny spadek przychodów (-11,6% r/r). W 2024 poprawa nastrojów konsumentów, będąca efektem wzrostu realnych dochodów, powinna przełożyć się na zwiększenie popytu na dobra trwałego użytku, w tym na sprzęt RTV i komputery.

PKD 27. Produkcja urządzeń elektrycznych

W 4q23 wynik finansowy producentów urządzeń elektrycznych był lepszy niż kwartał wcześniej, ale wciąż nieporównywalnie niższy niż w rekordowo dobrym 4q22. Oczekujemy, że wraz z napływem środków z KPO będzie następował wzrost popytu, co pozwala na pozytywną ocenę dalszego rozwoju branży.

PKD 28. Produkcja maszyn i urządzeń

Stabilna sytuacja w branży maszynowej. Przychody spadły w ujęciu r/r o 5%, ale wzrosły względem 3q23 o 7% (4q zazwyczaj jest nieco lepszy). Wypracowano 1,1 mld zł zysku netto (+0,2 mld q/q), stabilna marża EBITDA na poziomie 11,2%, a stopa zysku netto lekko się poprawiła do 6,7% (+0,9pp q/q).

PKD 29. Produkcja pojazdów samochodowych i przyczep (bez motocykli)

W 4q23 wynik finansowy branży był niższy niż rok wcześniej (znacznie szybciej rosły koszty produkcji niż przychody). Uruchamiane linie produkcyjne nowych modeli pojazdów aut osobowych i dostawczych (w tym również elektrycznych) przełożą się na dalszy wyraźny wzrost krajowej branży. Niemniej, rosnące koszty działalności ograniczą możliwość znacznej poprawy marż koncernów motoryzacyjnych.

PKD 31. Produkcja mebli

Trudny dla branży 2023 rok zamknął się spadkiem przychodów o 5,9%, Niemniej jednak rentowność branży poprawiła się (ROS: 5,4%). Spodziewany wzrost konsumpcji prywatnej na rynku krajowym, a także, choć w znacznie mniejszej skali, na rynkach naszych głównych partnerów eksportowych, powinny przełożyć się na delikatny wzrost produkcji mebli w 2024.

PKD 35.1. Wytwarzanie, przesyłanie, dystrybucja i handel energią elektryczną

W 4q23 przychody były wyższe o 13,9% r/r, natomiast koszty o 27,9% r/r, co wynikało m.in. z odpisów wartości aktywów konwencjonalnych dokonanych przez PGE i Eneę. Oczekiwane ożywienie gospodarcze powinno sprzyjać wynikom branży w 2024. Niższe ceny hurtowe energii elektrycznej mogą obniżyć przychody podsektora wytwarzania, wyniki dystrybucji zwiększą się z uwagi na wyższy WACC, natomiast na sytuację spółek obrotu wpływać będą decyzje rządu dotyczące mrożenia cen dla gospodarstw domowych.

PKD 41. Roboty budowlane związane ze wznoszeniem budynków

Po słabym 2023 roku (spadek wyniku finansowego netto działu o 7%) tegoroczny sezon budowlany będzie lepszy. Sprzyjają temu utrzymujący się wysoki popyt kredytowy (wzmocniony poprawą zdolności kredytowej gospodarstw i zapowiedzią uruchomienia rządowego programu wsparcia zakupu pierwszego mieszkania) oraz środki z KPO korzystne dla firm budowlanych aktywnych w segmencie obiektów użyteczności publicznej.

PKD 42. Roboty związane z budową obiektów inżynierii lądowej i wodnej

Po trudnym 2023 (mniej rozstrzygniętych przetargów, segment kolejowy w stagnacji) perspektywy na kolejny rok poprawiły się. Sprzyja im uruchomienie KPO (27 mld zł z pierwszego wniosku) i środki z kolejnej perspektywy finansowej 2021-2027, istotne dla wielu projektów infrastrukturalnych i transformacji energetycznej. Kontynuowana też będzie budowa infrastruktury wojskowej. Po stronie zagrożeń pojawia się ryzyko napięć wywołanych wzrostem popytu na materiały i siłę roboczą przy presji wykorzystania środków z KPO do 2026.

PKD 45. Handel hurtowy i detaliczny pojazdami samochodowymi

W 4q23 znaczny wzrost rynku i dobre wyniki sprzedaży pojazdów samochodowych (przychody +20,3% r/r; zysk netto 1,5 mld zł vs 1,1 mld zł w 3q22). Dilerzy liczą na ożywienie segmentu marek popularnych i rozbudowują moce logistyczne, żeby obsłużyć większy wolumen sprzedaży.

PKD 46. Handel hurtowy (z wył. handlu pojazdami samochodowymi)

W 4q23 przychody hurtowni skurczyły się o 9,2% r/r. W 2024 spodziewane ożywienie gospodarcze i zwiększenie popytu na towary ze strony przemysłu, budownictwa i detalu powinno sprzyjać wzrostowi obrotów hurtowni. Dynamika przychodów, w warunkach obniżającej się inflacji, pozostanie na niskim poziomie, natomiast marża będzie pod silną presją wzrostu wynagrodzeń pracowników.

PKD 47. Handel detaliczny (z wył. handlu pojazdami samochodowymi)

W 4q23 dynamika przychodów w handlu detalicznym była najsłabsza w roku (5% r/r vs 6,2% r/r w 3q23). Według prognoz Euromonitor w 2024 wartość handlu detalicznego zwiększy się o 3,3%, w tym w sklepach stacjonarnych o 2,7%, a w e-commerce o 6,8%. Czynnikiem korzystnie oddziałującym na wyniki będą niższe r/r ceny producentów, natomiast negatywnie będzie wpływać znaczny wzrost kosztów osobowych oraz silna konkurencja cenowa między sklepami.

PKD 49.2. Transport kolejowy towarów

W 4q23 transport kolejowy zanotował stratę 66 mln zł (vs 143 mln zł zysku w 3q23); w całym 2023 zysk netto wyniósł 447 mln zł (2,7-krotnie więcej r/r). W 2024 oczekujemy wzrostu zysku netto do 500-550 mln zł, dzięki lepszej koniunkturze sprzyjającej wzrostowi popytu na przewozy.

PKD 49.4. Transport drogowy towarów

Zysk netto transportu drogowego spadł w 2023 o 32,9% do blisko 2,8 mld zł. Przewidujemy, że w 2024 wynik finansowy branży utrzyma się na podobnym poziomie, jeśli tylko uda się osiągnąć ok. 2-procentowe roczne wzrosty przychodów i kosztów, przy przyspieszeniu wzrostu gospodarczego.

PKD 55. Zakwaterowanie

Branża zanotowała w 4q23 znaczącą poprawę wyniku finansowego netto, jej przychody rosły szybciej niż koszty, a trend spadkowy przychodów z poprzednich kwartałów wyhamował. Perspektywy rynku usług hotelowych od strony popytowej poprawiają się zarówno pod względem wyjazdów wypoczynkowych, jak i biznesowych.

PKD 61. Telekomunikacja

W 4q23 firmy telekomunikacyjne poprawiły wynik finansowy (778 mln zł vs 605 mln zł w 3q23). Perspektywy branży są optymistyczne: rośnie znaczenie zaawansowanych technologii i dostęp do infrastruktury cyfrowej. Wyzwaniem pozostaną ceny energii, kluczowa pozycja kosztów operacyjnych telekomów.

PKD 62. Działalność zw. z oprogramowaniem i informatyką

W 4q23 rynek usług informatycznych wrócił na dynamiczną ścieżkę wzrostu. Branża ma silne fundamenty i udowodniła, że potrafi szybko adaptować się do zmieniających warunków rynkowych. Transformacja cyfrowa gospodarki stwarza przestrzeń do dalszego wzrostu branży.